Comercio de CFD

La negociación de contratos por diferencia (CFD) es un método de negociación de bajo desembolso tanto para inversores principiantes como expertos. Puede negociar el valor de una acción en bolsa, materia prima o índice, incluidos metales preciosos e incluso criptomonedas.

Debido a que su valor se deriva del valor de esos activos, un CFD es un «derivado». Los CFD no utilizan papel, son rápidos y se caracterizan por su fácil gestión, factores todos ellos que contribuyen significativamente a su creciente popularidad. Todas las transacciones son puramente contractuales y no existe entrega física de ningún producto.

¿Cómo funcionan los CFD?

Los CFD son un producto extrabursátil, lo que significa que no cotizan en ninguna bolsa. En cambio, los comerciantes y los inversores negocian directamente entre sí aunque ninguno de los dos sea propietario del activo.

Del mismo modo, un inversor predice si el valor de un activo aumentará o disminuirá en un período determinado, y el proveedor de CFD acepta el ‘cambio’ por un valor acordado. Intercambias el valor de la diferencia de precio entre la apertura y el cierre del período de negociación.

Lo que diferencia a los CFD de la compra normal de acciones, por ejemplo, es que no se paga el precio total por adelantado. En su lugar, sólo se le exige tener entre el 1% y el 5% en su cuenta de operaciones de CFD. El resto del valor se lo «presta» la empresa de CFD.

El capital «prestado» libera a los inversores para especular sobre una gama mucho más amplia de activos subyacentes que de otro modo sería posible. La cantidad que una empresa le enviará suele ser proporcional a la cantidad que haya depositado en su cuenta comercial.

Terminología básica de CFD

Para comprender mejor los CFD antes de agregarlos a su cartera, debe aprender algunos términos básicos de uso frecuente:

Posición larga: esto ocurre cuando se compra un activo con la anticipación de que su valor aumentará durante el período del contrato. Las operaciones largas reciben su nombre del hecho de que generalmente se mantienen durante un período prolongado, que va desde un mes hasta más de un año.

Posición corta: naturalmente, una posición corta es lo opuesto a una larga; aquí, un inversor anticipa que caerá el valor del activo subyacente. Las operaciones cortas a menudo se pueden utilizar en el mismo activo en el que el inversor mantiene una posición larga, lo que le permite obtener ganancias en caídas de valor a corto plazo. Se puede realizar una operación corta por períodos tan cortos como un minuto.

Activo subyacente: el precio de un CFD obtenido de un activo físico en el mercado e íntimamente vinculado a él.

Exposición: esto se refiere al valor real de su operación, independientemente de la cantidad que tenga en su cuenta de operaciones de CFD. Por ejemplo, si su operador puede ofrecerle un CFD valorado en $5.000 al 5% de su valor, es decir, sólo $250. Su exposición sigue siendo de $5,000 y usted es responsable del monto total.

Spread: no todos los operadores de CFD cobran comisiones, sino que ganan gracias a la diferencia entre el valor real de un activo subyacente y el valor que se ofrece a los clientes. Por ejemplo, un CFD de posición larga sobre acciones que actualmente está valorado en $10 se puede ofrecer a $10,20, por lo que su valor tendría que aumentar por encima de $10,20 para que el cliente pueda beneficiarse de la posición larga.

Apalancamiento y margen en el comercio de CFD

Gran parte del atractivo que tienen los CFD es que requieren un pequeño desembolso de capital en comparación con el valor real (exposición). Permite a los inversores más pequeños negociar con activos subyacentes que normalmente estarían fuera de su alcance. Esto se conoce como apalancamiento o negociación con margen.

Una cuenta de negociación de acciones y acciones típica generalmente ofrece a los inversores un apalancamiento de 2:1, lo que significa que debe tener el 50% del valor de exposición en su cuenta de operaciones. Por el contrario, una cuenta de operaciones con CFD le ofrece un apalancamiento de alrededor de 20:1, que es sólo el 5% del valor total de exposición.

Por ejemplo, si tiene una cuenta de negociación de acciones con un corredor tradicional y desea comprar 1000 acciones valoradas en $10, necesitará tener al menos $5000 (50% de 1000 x $10) en esa cuenta. Ahora, si compra 1.000 contratos de un CFD por valor de $10 con un operador de CFD típico, es posible que necesite tener solo $500 (5% de 1.000 x $10) en su cuenta.

Entonces, si bien la exposición (y su responsabilidad) es de $10,000 en ambos casos, usted puede tomar esa posición por mucho menos en el caso de un CFD. Tienes derecho a tus ganancias o pérdidas como si las hubieras comprado al 100% por adelantado.

Si la inversión no resulta a su favor, el operador de CFD se pondrá en contacto con usted para compensar la diferencia. Esto se conoce como «llamada de margen». Se refiere a la cantidad que necesita depositar en su cuenta de operaciones de CFD para soportar las pérdidas.

Ventajas y desventajas

Como ocurre con cualquier producto de su cartera, los CFD tienen ventajas y desventajas. Comprenderlos le permitirá tomar mejores decisiones antes de ingresar al mercado.

Ventajas de los CFD

- Rango: la capacidad de negociar activos subyacentes de alto valor por un depósito pequeño.

- Costo: generalmente no se cobra comisión por una transacción de CFD.

- Velocidad: un contrato de CFD se activa inmediatamente cuando acepta la cotización del operador.

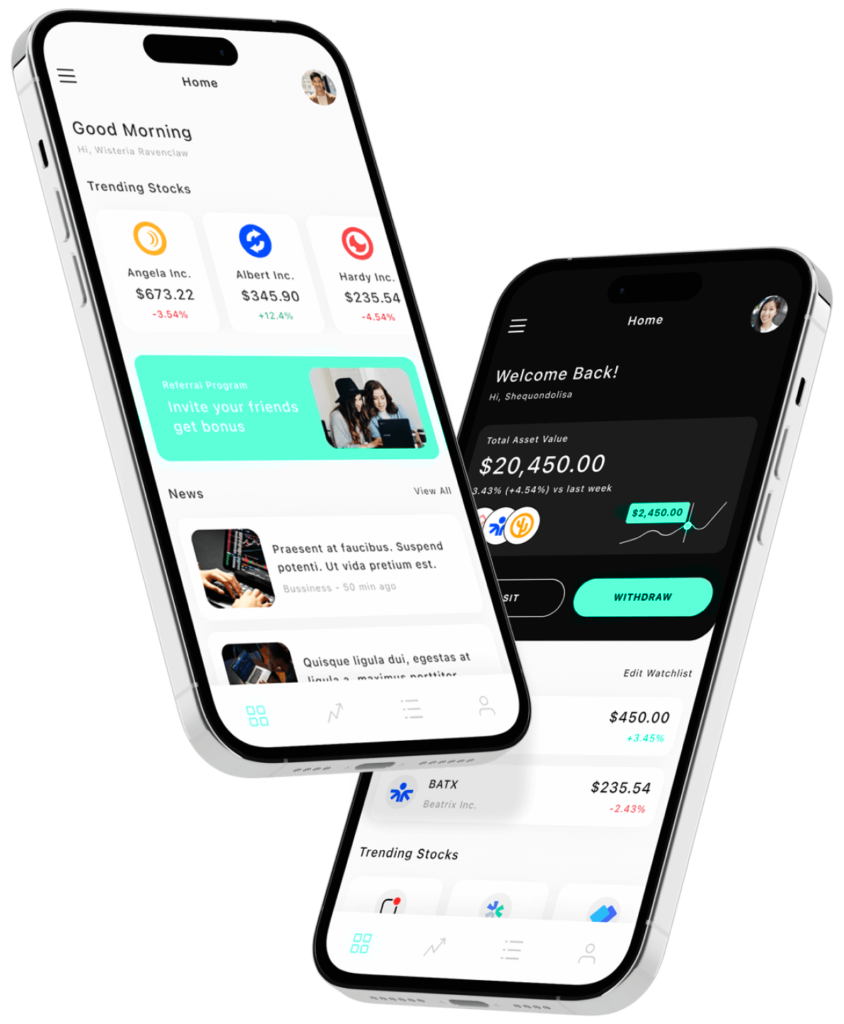

- Accesibilidad: los CFD están disponibles las 24 horas del día con una plataforma en línea como IronWave Capital.

Desventajas de los CFD

- Riesgo: el pequeño valor del desembolso puede tentar a los inversores a asumir riesgos innecesarios.

- Entrada: invertir en acciones a través de CFD excluye derechos de los accionistas como la participación en la AGM.

- Costo: algunos CFD incurren en costos de tenencia al final de cada día de negociación.

USP de IronWave Capital

IronWave Capital es una plataforma de negociación en línea que le permite negociar CFD con activos subyacentes de todo el mundo. Nuestras tarifas y cargos bajos, así como nuestros diferenciales estrechos, le brindan la oportunidad de operar con un corredor competitivo.