Negociação de CFDs

A negociação por Contrato por Diferença (CFD) é um método de negociação de baixo custo para investidores novatos e experientes. Pode negociar o valor de uma ação em bolsa de valores, commodities ou índices, incluindo metais preciosos e até criptomoedas.

Dado que o seu valor deriva do valor desses ativos, um CFD é um “derivado”. Os CFDs não utilizam papel, são rápidos e caracteristicamente fáceis de gerir, todos fatores que contribuem significativamente para a sua crescente popularidade. Todas as transações são puramente contratuais e não há entrega física de nenhum produto.

Como funcionam os CFDs?

Os CFDs são produtos de balcão, o que significa que não estão listados em nenhuma bolsa. Em vez disso, comerciantes e investidores negociam diretamente entre si, embora nenhum deles possua o ativo.

Da mesma forma, um investidor prevê se o valor de um ativo aumentará ou diminuirá num determinado período, e o fornecedor de CFD aceita a “mudança” para um valor acordado. Você troca o valor da diferença de preço entre a abertura e o fechamento do período de negociação.

O que diferencia os CFDs de uma compra normal de ações, por exemplo, é que você não paga o preço total antecipadamente. Em vez disso, você só precisa ter entre 1% e 5% em sua conta de negociação de CFD. O restante do valor é “emprestado” a você pela empresa de CFD.

O capital “emprestado” liberta os investidores para especularem sobre uma gama muito mais ampla de activos subjacentes, o que de outra forma seria possível. O valor que uma empresa irá encaminhar para você é geralmente proporcional ao valor que você depositou em sua conta de negociação.

Terminologia Básica de CFD

Para entender melhor os CFDs antes de adicioná-los ao seu portfólio, você deve aprender alguns termos básicos e usados com frequência:

Posição longa – É quando você compra um ativo na expectativa de que seu valor aumentará ao longo do período do contrato. As negociações longas recebem esse nome porque geralmente são mantidas por um período prolongado, variando de um mês a mais de um ano.

Posição curta – Naturalmente, uma posição curta é o oposto da longa; aqui, um investidor antecipa que o valor do ativo subjacente cairá. As negociações curtas podem muitas vezes ser utilizadas no mesmo ativo em que o investidor detém uma posição longa, permitindo-lhe obter lucro em quedas de valor a curto prazo. Uma negociação a descoberto pode ser realizada por períodos tão curtos quanto um minuto.

Ativo subjacente – O preço de um CFD obtido de um ativo físico no mercado e intimamente ligado a ele.

Exposição – Refere-se ao valor real da sua negociação, independentemente do valor que você tenha na sua conta de negociação de CFD. Por exemplo, se o seu trader puder lhe dar um CFD avaliado em US$ 5.000 a 5% do seu valor, ou seja, apenas US$ 250. Sua exposição ainda é de US$ 5.000 e você é responsável pelo valor total.

Spread – Nem todos os traders de CFD cobram comissões, mas ganham através da diferença entre o valor real de um ativo subjacente e o valor que é oferecido aos clientes. Por exemplo, um CFD de posição longa para uma ação que está atualmente avaliada em $10 pode ser oferecido a $10,20, pelo que o seu valor teria de subir acima de $10,20 para o cliente lucrar com a posição longa.

Alavancagem e margem na negociação de CFD

Uma grande parte do apelo dos CFDs é que exigem um pequeno desembolso de capital em comparação com o valor real (exposição). Permite que pequenos investidores negociem ativos subjacentes que normalmente estariam fora do seu alcance. Isto é conhecido como alavancagem ou negociação com margem.

Uma conta típica de negociação de ações geralmente oferece aos investidores uma alavancagem de 2:1, o que significa que você precisa ter 50% do valor da exposição em sua conta de negociação. Por outro lado, uma conta de negociação de CFD oferece alavancagem na região de 20:1, o que representa apenas 5% do valor total da exposição.

Por exemplo, se você tiver uma conta de negociação de ações em uma corretora tradicional e quiser comprar 1.000 ações avaliadas em US$ 10, você precisará ter pelo menos US$ 5.000 (50% de 1.000 x US$ 10) nessa conta. Agora, se você comprar 1.000 contratos de CFD no valor de US$ 10 com um trader de CFD típico, talvez precise ter apenas US$ 500 (5% de 1.000 x US$ 10) em sua conta.

Assim, embora a exposição (e a sua responsabilidade) seja de $10.000 em ambos os casos, pode assumir essa posição por muito menos no caso de um CFD. Você tem direito ao seu lucro ou prejuízo como se tivesse comprado 100% antecipadamente.

Se o investimento não der certo a seu favor, o trader de CFD entrará em contato com você para compensar a diferença. Isto é conhecido como “chamada de margem”. Refere-se ao valor que você precisa depositar em sua conta de negociação de CFD para sustentar as perdas.

Vantagens e Desvantagens

Tal como acontece com qualquer produto do seu portfólio, existem vantagens e desvantagens nos CFDs. Compreendê-los permitirá que você tome melhores decisões antes de entrar no mercado.

Vantagens dos CFDs

- Alcance – A capacidade de negociar ativos subjacentes de alto valor por um pequeno depósito.

- Custo – Normalmente não há comissão cobrada numa transação de CFD.

- Velocidade – Um contrato CFD é ativado imediatamente quando você aceita a cotação do trader.

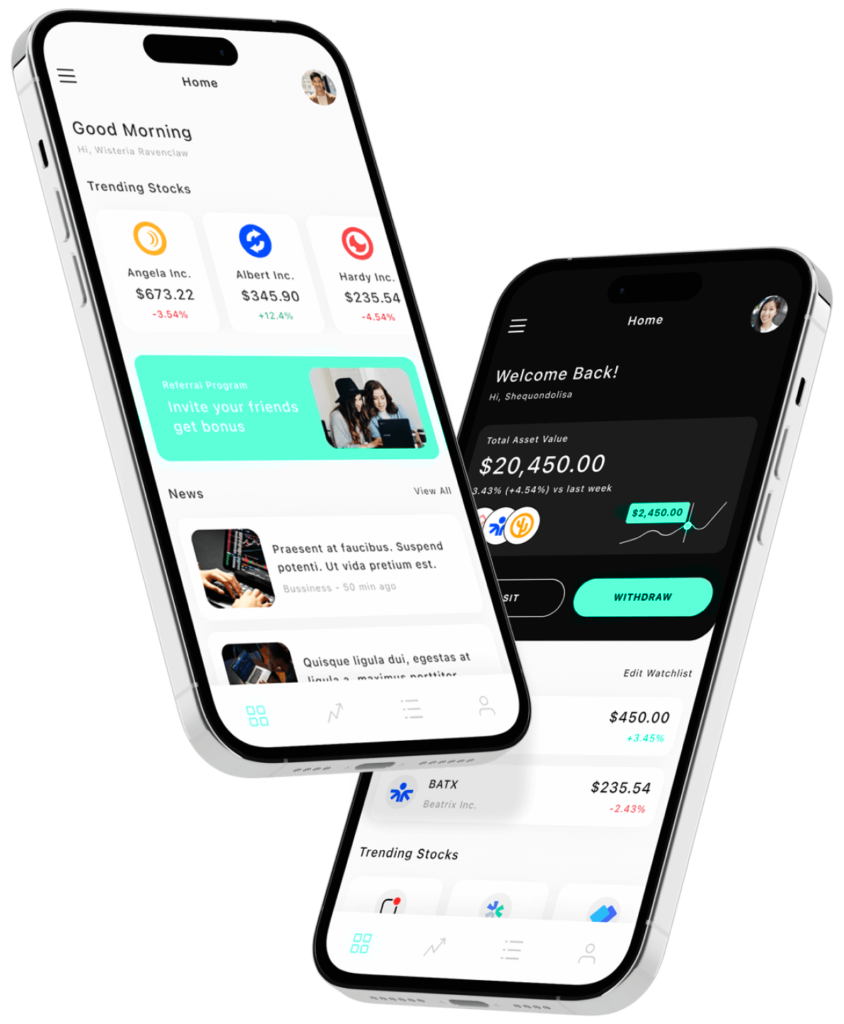

- Acessibilidade – Os CFDs estão disponíveis 24 horas por dia em uma plataforma online como a IronWave Capital.

Desvantagens dos CFDs

- Risco – O pequeno valor do desembolso pode levar os investidores a assumir riscos desnecessários.

- Entrada – Investir em ações através de CFDs exclui os direitos dos acionistas, como a participação na AGM.

- Custo – Alguns CFDs incorrem em custos de manutenção no final de cada dia de negociação.

IronWaveCapital USP

IronWave Capital é uma plataforma de negociação online que permite negociar CFDs com ativos subjacentes de todo o mundo. As nossas taxas e encargos baixos, bem como os nossos spreads estreitos, dão-lhe a oportunidade de negociar com uma corretora competitiva.